核心观点

一、受投资谨慎趋势和估值缩水等影响,2023年H1愿意主动披露新一轮融资额度的企业减少,平均融资额不及往期,一定程度上影响了融资总额;更多企业出于战略考量,优先稳定业务或补全商业闭环,保证自身竞争力。

二、2023年H1各细分赛道的分化加剧:医疗器械和生物医药产业方面,资金持续聚焦在医疗机器人和CGT技术这类高估值赛道上,其余细分赛道大多衰退明显;数字疗法赛道因商业模式待验证、并受到头部企业破产等影响呈现萎靡状态,而AIGC+医疗以技术创新异军突起,显示出较强的短期爆发力。

三、股票发行注册制改革与集采降价提高A股上市门槛,北交所推出的股权激励、差异化表决权制度以及直联机制,更加符合中小企业诉求;“特专科技”企业上市机制和 “双柜台模式”等政策进一步推动港股活跃度。

四、明星投资机构投资决策愈发谨慎,在加注成熟的项目的同时朝医疗早期纵深迈进。

五、中国融资事件数反超美国领跑全球,江苏融资热度居国内榜首。

六、2022年H1融资TOP10公司:美国健康服务提供商集体霸榜,海森生物医药成国内唯一上榜企业。

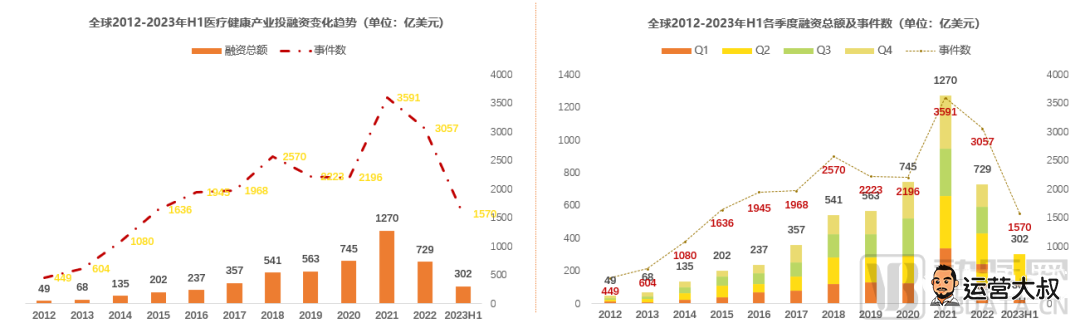

一、2012年-2023年H1全球医疗健康产业融资变化趋势

1.1 市场持续观望,愿意主动披露新一轮融资额度的企业减少

2023年H1,全球医疗健康产业共发生1570起融资事件,同比减少18起;融资总额达302亿美元(约2186.5亿人民币),居历史第三位,仅2020年上半年有小幅增加(新冠肺炎疫情这一黑天鹅事件的冲击几乎没有影响2020年上半年国外医疗健康一级市场的投资热情);但相比2020年,2023年H1的资金不再抱团。

除投资大趋势趋于谨慎外,相比往年同期,2023年H1全球医疗健康产业中迈入成熟期的企业增加(D轮及以后),但受投资谨慎和估值缩水等影响,愿意主动披露新一轮融资额度的企业减少,平均融资额不及往期;这也从侧面说明,对于已经形成竞争壁垒的企业而言,融资计划依然处于稳步进行中。

1.2 融资节奏放缓,企业下一轮估值处于“横盘”状态

2023年H1,中国医疗健康产业投融资总额超56亿美元(约410.51亿人民币),同比下降超43%;融资交易数量为650起,较2022年H1增加27起。

需要指出的是,2023年H1企业融资放缓:以发展期企业为代表,这类企业大多已经在往年已经获得了融资资金,到2023年,在企业估值无法降低的基础上,由于下一轮融资资金难以达到预期,故选择放缓融资节奏。

相比之下,国内成熟期企业出于谨慎考量,大多选择了在保持宣传的基础上,按计划低调完成新一轮融资,且选择不披露具体融资金额。尽管走到C轮及以后轮次,企业存活率大幅提高,但由于预期不乐观,会优先选择稳定业务、补全商业闭环等策略。

1.3 各领域“冷却”速度尚未同步,产业需求仍为吸金重要导向

2023年H1,全球单笔超过1亿美元的融资共76起,在H1融资总额中占比约为5%,与2022年同期相当;其中,超过一半的事件来自生物医药领域。

在数量最多的千万级美元融资事件中,生物医药领域企业继续保持领先优势。而医疗器械和数字健康领域仅在百万美元级占有微弱优势,相比生物医药,上述领域的投资更为冷静。

此外,需要指出的是,尽管在融资事件数方面并无优势,但相比往年,医疗服务领域的企业于2023年H1吸引了多笔过亿美元融资,基础医疗保健的需求市场与资本市场保持了同频。

二、 全球2023年H1医疗健康投融资热门领域

2.1 生物医药稳坐单笔融资额降低,全球数字健康领域环比下降49%

2023年H1,全球生物医药领域以598起交易、148亿美元成细分领域之首。数字健康领域和医疗器械领域分别以474起和473起交易紧随其后。相较于2022年H1,今年全球各领域整体融资总额和融资事件数都呈不同幅度的下降,数字健康领域尤为明显,总额环比下降49%。

国内依旧是生物医药领域稳住榜首,但融资总额下滑明显,环比下降38%,具体来看,融资事件数与2022年H1不相上下,可见单笔融资额降低。

同样国内融资金额下降明显的还有数字健康和医疗器械领域,总额环比下降40%和48%。

与2022年H1和2021年H1相比,医疗健康各细分领域融资热度持续呈现低迷状态,可见整个医疗行业的不确定性愈发明显。

2.2 医疗器械一级市场融资热度大范围衰退,仅3个细分赛道保持正增长

2023年H1,全球医疗器械领域共产生473起融资,总额约52.71亿美元,与2022年H1相比融资热度呈下降趋势。

据动脉橙产业智库“赛道遴选”功能,医疗器械各细分赛道在2023年H1都表现出不同程度的下滑,尤其是IVD领域的各细分赛道,自2022年年底,国内防控政策逐渐松绑,IVD领域融资热度大不如前,2023年H1产生88起融资,总额约4.83亿美元,环比下降84%,甚至低于2019年H1的14.19亿美元,同时单笔融资额较低,集中在百万美元级,有28起。

眼科耗材赛道是医疗器械领域为数不多融资总额和事件数增速呈正向增长的赛道,并且2023年H1融资总额增速高达1501%,这得益于彩色隐形眼镜生产商美目美佳和再生修复材料研发商瑞泰生物在2023年Q1完成的一亿人民币大额融资,带动整个赛道融资总额。

医疗器械一级市场融资持续低迷,二级市场也不容乐观,产业格局迅速整合,集中度不断提升,倒逼企业加大创新力度,加快出海动作,根据海关总署数据,2022年1~11月我国医疗器械出口总额达4441.79亿元,预计全年出口额为4785亿元。

2.3 政策端大力助推手术机器人,融资热度持续高涨

在2023年H1,全球手术机器人领域热度持续不减,共产生26起融资,总额高达6.11亿美元。

国内有15家手术机器人企业完成融资,除了完成8亿元融资的康诺思腾已经走到B轮,融资轮次整体偏早期,都在A轮以上,同时有一半的企业成立于2020年及以后,结合国家药监局数据,2022年我国至少有15款手术机器人获批,可见我国手术机器人市场将发生巨大变革。

同时,政策端也在助推手术机器人的普及,2023年3月,国家卫生健康委发布了关于大型医用设备配置许可管理目录(2023年)的通知,腹腔镜手术机器人仍为乙类目录,但兜底价格从过去的1000~3000万元调整为3000~5000万元。4月,国家卫健委公布了新版配置大型医疗设备标准征求意见稿,意味着今后腹腔镜手术机器人不仅仅只有大三甲才能用,包括地级市及县域医疗机构都有机会在此次扩容中进行配置。

2.4 创新药领域融资热度稍降,小核酸药表现突出

据动脉橙产业智库“赛道遴选”功能,生物医药领域各细分赛道融资情况各有起伏。其中,基因治疗赛道在融资总额与融资事件两方面均与去年同期基本持平;而随着小核酸药物的应用领域和技术领域不断突破创新,市场规模逐步扩大,小核酸药的市场热度正稳步增长。

受疫情影响,mRNA新冠疫苗热度飞速上涨,mRNA赛道逐渐拥挤。自疫情放开后,市场对于新冠疫苗的需求量逐渐降低,也使得mRNA领域的整体融资热度较以往有所下降。

值得一提的是,近年来,伴随着人工智能领域的发展,脑科学与生物医药再次成为业内关注的话题,再加上“十四五规划” 对脑科学等生物医药基础研究领域进行的前瞻布局和资源倾斜,脑科学与生物医药领域的热度持续上升。

2.5 适应症扩展,研发管线激增,CGT赛道进入快速增长期

全球细胞与基因治疗赛道2023年H1发生128起交易,累计融资金额41.19亿美元。

具体来看,在2023年上半年细胞与基因治疗领域,国内公司完成57起交易累计融资6.41亿美元。对比之下,国内交易数量虽较去年有所增加,但交易总额与单笔交易金额均呈下降趋势。

随着CAR-T疗法的应用范围扩展到实体瘤治疗领域, CGT在肿瘤的临床试验中占比越来越高,已成为全球趋势,国内外CGT的新技术研发管线和相关临床项目数量大幅增加。此外,CGT治疗领域正逐步向心血管疾病、神经退行性疾病等其他疾病扩展适应症,尤其是在FDA更新对阿尔兹海默症的药物审批标准后,该领域热度明显增加。

2.6 支付模式拷问赛道成熟度,数字疗法领域整体受挫

2023年H1,全球数字健康领域共产生374起融资,总额约58.33亿美元,与2022年H1相比融资热度呈下降趋势。

据动脉橙产业智库“赛道遴选”功能,数字健康各细分赛道在2023年H1分化严重。数字疗法赛道由于受到估值缩水、商业模式待印证、头部企业破产等多重打击,融资额与融资事件数整体下滑,促使投资机构谨慎加注部分已经迈入成熟期的企业(如中风数字疗法赛道);另一方面,当下的调整恰好让部分企业另辟蹊径,往肠胃疾病等冷门赛道深耕,成功引起资本市场关注。

此外,除本就持续吸金的虚拟护理赛道外,互联网营销服务在2023年H1涌现出多起新项目,一方面,与各大医疗健康企业和机构降本增效的需求增加密切相关;另一方面,与数字疗法不同,尤其国内互联网营销服务,在互联网医保报销政策支持下,完善了支付环节。从侧面助推了行业发展。

2.7 AIGC+医疗异军突起,科技巨头争相布局

自Chat-GPT等人工智能技术驱动的自然语言处理工具问世后,AIGC技术在医疗健康领域的热度持续攀升,其巨大的应用潜力也被医疗行业所关注。目前,AIGC已贯穿从诊前到诊后的整个临床流程。AIGC还能帮助实现临床路径优化,通过对大量临床数据进行分析,发现最佳实践和治疗模式。

AIGC行业异军突起的背后,除了众多AI创新技术的累积与融合,还涉及到相关政策的推出、行业市场环境的影响等方面。2023年7月,国家互联网信息办公室印发《生成式人工智能服务管理办法》,以促进生成式人工智能技术健康发展和规范应用。在以微软、谷歌、百度、阿里巴巴、腾讯为代表的国内外科技巨头企业纷纷入场布局 AIGC 领域后,该领域备受投资界关注,更是被技术界和产业界竞相追逐。

2.8 热门标签:生物制药、医疗信息化、其它耗材、研发制造外包热度较高

2023年H1,生物制药、医疗信息化、其它耗材、研发制造外包等标签热度较高。

从轮次来看,2023年H1的公开融资主要集中在早期,尤其是A轮。走到D轮及以上的企业较少,集中在生物医药领域,值得一提的是,有三家企业走到PreIPO,都是生物医药企业,分别是天然全人源单克隆抗体新药研发商泰诺麦博、代谢性疾病治疗新药研发商银诺医药、大规模原料药制剂一体化全产业链药物研发商迪赛诺。

值得注意的是,往年领域融资事件数排名较前的IVD领域,在2023年H1,跌到第七名。IVD领域融资热度大不如前,2023年H1融资总额环比下降84%,下跌明显。

三、2023年H1医疗健康活跃投资机构分析

3.1 启明创投累计出手16次,成为上半年最活跃投资机构

2023年H1,全球医疗健康最为活跃的机构是启明创投,上半年累计出手16次,偏好医疗器械和生物医药领域。其投资标的以医疗器械公司为主,例如创新型手术机器人开发商康诺思腾、导管与膜材料解决方案提供商上海翊科。同时,启明创投在2023年H1,7次担任领投方。

与2022年H1相比,红杉资本中国基金、高瓴资本、元生创投等明星投资机构在2023年上半年做出投资决策时非常谨慎。可见,整个医疗行业的不确定性愈发明显。

3.2 国内投资机构出手次数大幅减少,投早投小成常态

2023年H1,国内医疗健康最为活跃的机构是启明创投,累计出手16次,其投资标的以医疗器械公司为主。

值得一提的是,启明创投在2023年上半年参与的融资中,有7起融资是二次加注,并且3次注资心律管理产品研发商无双医疗、血管介入球囊类产品研发商鼎科医疗,4次注资肿瘤免疫细胞产品开发商原启生物。

近年来,在行业趋势及各地方政府政策引导下,投资机构纷纷投早投小,朝医疗早期纵深迈进,从2023年H1的数据来看,投资机构依旧偏好早期项目。

四、 2023年H1上市的医疗健康新股盘点

4.1 美股新股市场回暖,IPO募资规模下调

据动脉橙数据库显示,2023年H1,在A股、美股、港股以及加股上市的医疗健康领域企业共93家,募集总额超76.31亿美元,同比2022年H1,虽在募集数量上有所增加,但在募资总额上却有所下滑;值得注意的是, 2023年H1美股上市企业数量较去年同期大幅上升,约为其他各股市IPO数量之和的两倍。

2023年开年以来,在欧美银行危机、美联储加息计划实施以及多国通胀加剧等多重因素影响下,全球资本市场表现乏力,企业估值处于低水平,IPO募资也以中小规模为主。除消费者健康领域产品研发商Kenvue以38亿美元的交易额成为自2021年以来最大的IPO遥遥领先外,其余IPO的募资金额均未超过10亿美元。

在A股三大交易所中,在深交所申请上市的医疗健康公司数量最多。虽然在上市公司数量上与上交所持平,但受其自身定位影响,北交所的受理公司规模整体较小。

4.2 多方政策激励,国内IPO市场活跃度稳步提升

在股票发行注册制改革与集采降价的双重影响下,上市门槛逐渐提高,企业与投资机构也愈发谨慎,2023年H1 A股上市企业数量较去年同期有所下降。

北交所推出的股权激励、差异化表决权制度以及直联机制,更加符合中小企业诉求,激发了更多中小企业的创新活力,2023H1在北交所上市的企业数量较去年同期明显增加。

随着 “特专科技”企业上市机制和 “双柜台模式”等政策的落地实施,港股的流动性和成交活跃度得到进一步提升,仅6月就有5家中资企业成功在港交所上市。

此外,中美审计争议的妥善解决与境外上市新规的发布也使得中企赴美IPO渠道更加畅通。

五、2023年H1全球医疗健康投融资热点区域分布

5.1 中国融资事件数反超美国,中美囊括全球融资额81%

2023年H1,全球医疗健康融资事件发生最多的五个国家分别中国、美国、英国、法国、加拿大。

2023年H1,中国以649起融资事件,56.76亿美元(约408亿人民币)融资领跑全球。中美囊括所有国家融资总额的81%,融资事件的78%。

尽管美国本季度融资事件数不及中国,却以186.54亿美元(约1341亿人民币)的总额实现反超,这一现象与大额融资的分布紧密相关。

从投资热点领域看,生物医药和医疗器械是2023上半年全球共同关注的热点领域。

5.2 江苏位居榜首,江浙沪地区成为投融资热土

2023年H1中国医疗健康投融资事件发生最为密集的五个区域依次是江苏、广东、上海、北京、浙江。

江苏累计发生141起融资事件,筹集资金8.31亿美元(约60亿人民币),是上半年融资事件数量最多的城市。领先排名第二的广东累计发生116起融资事件,筹集资金8.74亿美元(63亿人民币)。

江浙沪地区仍然是投资创业的热土。这一地区的经济发展稳健,政策支持力度大,产业结构优化,创新能力强,吸引了大量投资者的目光。

六、2023年H1医疗健康公司融资TOP纪录榜

6.1 美国健康服务提供商领跑全球榜单,海森生物医药成国内唯一上榜企业

6.2 国内生物医药领域企业以绝对优势霸榜,医疗器械领域仅两家企业上榜

作者:刘珏

来源公众号:动脉网(ID:vcbeat)